- 白銀價格下跌近4.50%,至81.39美元,預計本週損失超過3.6%。

- DXY攀升至100.35,而美國10年期國債收益率上升至4.28%。

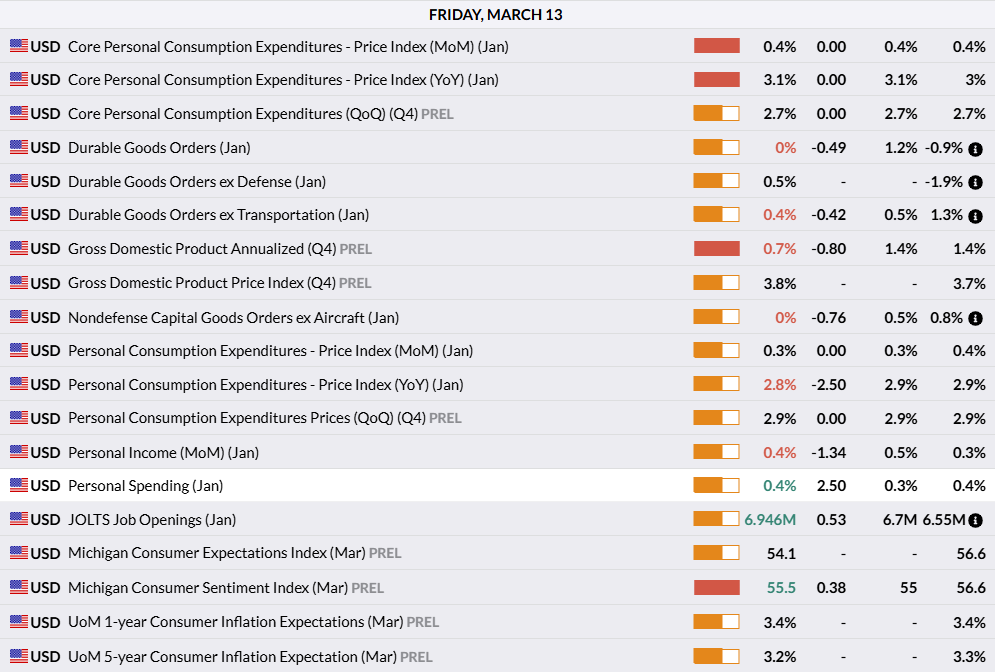

- 美國第四季度GDP修正為0.7%,核心PCE維持在3.1%的年率。

白銀價格連續第三天下跌,跌幅超過2.90%,儘管油價回升,美國總統唐納德·特朗普解除對俄羅斯石油的制裁為期30天,而美元交易接近三個月半的高點。截至發稿時,XAG/USD交易於80.16美元,預計本週損失接近5%。

儘管美聯儲降息預期上升,收益率上升、油價堅挺仍對XAG/USD施加壓力

市場情緒雖然積極,但仍然脆弱,美國股市上漲幅度在0.40%到0.43%之間。美國經濟數據顯示,經濟增長在為期43天的政府停擺後受到影響,而通脹依然頑固,核心PCE顯示沒有放緩的跡象。

美國2025年第四季度國內生產總值的第二次估計從初步讀數的1.4%年率下調至0.7%。與此同時,美聯儲偏好的通脹指標在1月份保持穩定,年率為3.1%,而整體數據則從2.9%小幅下降至2.8%。

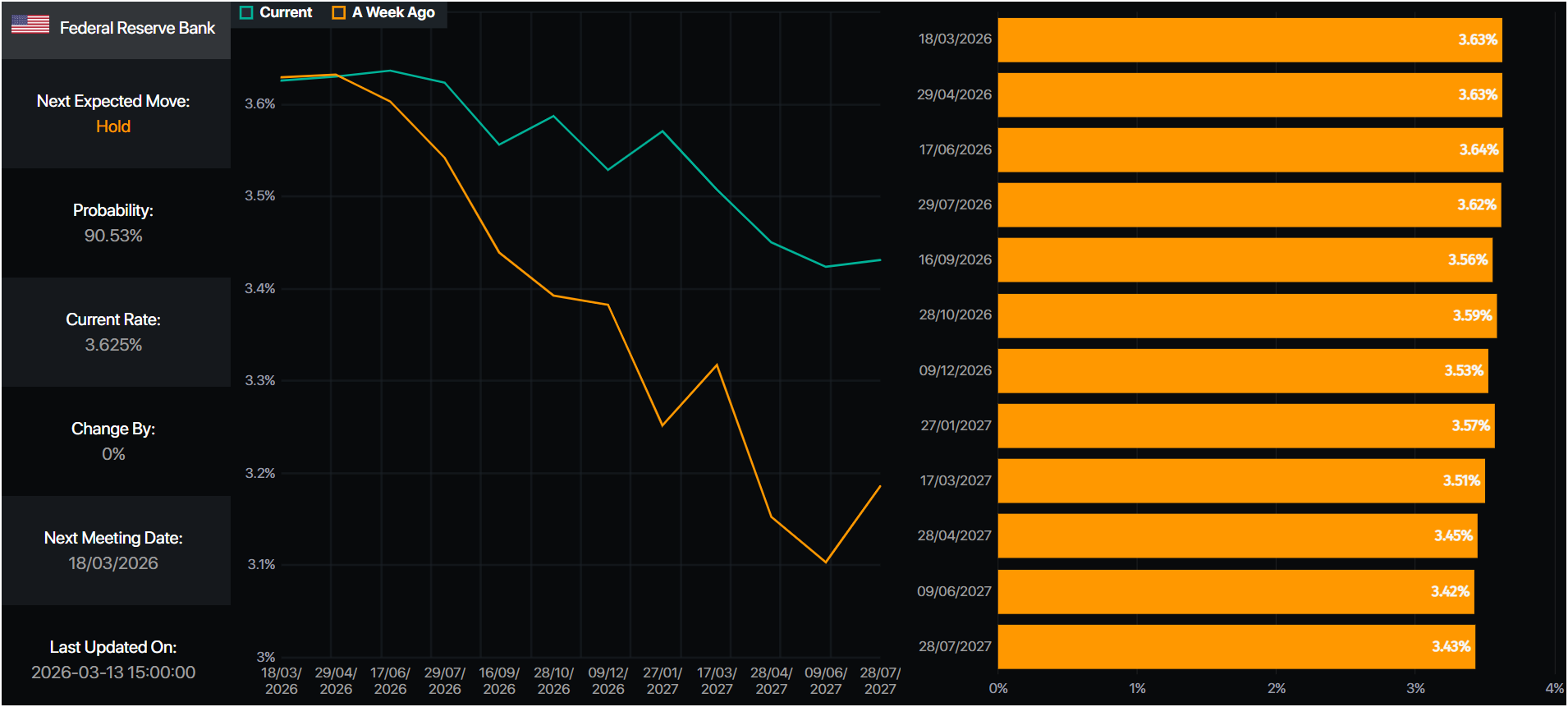

在GDP發布後,投資者增加了對2026年美聯儲降息的押注。在本次會議開始時,市場預期為17個基點,但截至發稿時,他們預計至少會有19.5個基點的降息,依據Prime Market Terminal的數據。

中東衝突預計將推動全球通脹上升,儘管WTI在本週早些時候達到每桶近120.00美元的年度高點,但截至發稿時,價格為95.90美元。這使得自兩週前衝突開始以來,油價上漲超過20%,達到每加侖3.60美元。

與此同時,追蹤美元對六種貨幣表現的美元指數(DXY)上漲0.61%,至100.35。

美國國債收益率也在上升,10年期國債收益率上升2.5個基點,達到4.287%,這對無收益金屬構成壓力。

唐納德·特朗普總統宣布,美國將在下週對伊朗採取強硬行動,此前對購買受制裁的俄羅斯石油實施了部分30天的豁免。

交易者的關注將在整個週末保持在地緣政治發展上,然後轉向美聯儲3月17-18日的會議。與此同時,他們還將關注工業生產、住房數據、生產者價格指數(PPI)和就業數據。

XAG/USD技術展望:短期內,白銀看跌,賣方目標是跌破80美元

XAG/USD日線圖顯示,短期偏向輕微看跌,價格回落至86-87美元附近的中期簡單移動平均線群下方,而其餘價格受到96.62美元的下降阻力線的限制,目前接近80美元中間區域。從93.80美元區域的拒絕序列和隨後的更低高點進入該趨勢線阻力,突顯出上行動能的減弱,RSI滑向45並確認下行壓力的增加,而非超賣狀態。

初步阻力出現在83.00美元附近,近期的擺動高點與下降趨勢線下方對齊,隨後在86.00美元附近有更強的阻力,與聚集的移動平均線重合。需要在86.00美元以上的日收盤以緩解看跌情緒,並重新打開90.00美元區域。下行方面,立即支撐位在78.00美元附近,保護更重要的74.00美元區域,之前的低點與更廣泛的上升趨勢線結構相交。跌破74.00美元將暴露下個看跌目標在70.00美元附近,並確認在長期上升趨勢中的更深修正。

(本故事的技術分析是借助AI工具撰寫的。)

白銀常見問題(FAQ)

白銀是投資者之間交易量很大的貴金屬。歷史上,它一直被用作價值儲存和交換媒介。盡管沒有黃金那麽受歡迎,但交易者可能會轉向白銀,以實現投資組合的多元化,因為白銀具有內在價值,或者在高通脹時期作為一種潛在的對沖工具。投資者可以以金幣或金條的形式購買實物白銀,也可以通過交易所交易基金(etf)等工具進行交易。交易所交易基金追蹤國際市場上的白銀價格。

銀價可能會受到多種因素的影響。地緣政治不穩定或對經濟深度衰退的擔憂,可能使白銀價格因其避險地位而上漲,盡管其上漲幅度不及黃金。作為一種無收益資產,白銀往往會隨著利率的降低而上漲。它的變動還取決於美元(USD)的表現,因為資產是以美元(XAG/USD)定價的。美元走強往往會抑製銀價上漲,而美元走弱則可能會推高銀價。其他因素,如投資需求、采礦供應(白銀比黃金豐富得多)和回收率也會影響價格。

銀被廣泛應用於工業,特別是在電子或太陽能等領域,因為它是所有金屬中導電性最高的金屬之一,比銅和金還要高。需求的激增可能會提高價格,而需求的下降往往會降低價格。美國、中國和印度經濟的動態也可能導致價格波動:對於美國,尤其是中國,它們的大型工業部門在各種工藝中使用白銀;在印度,消費者對黃金珠寶的需求也在決定金價方面發揮了關鍵作用。

白銀價格往往跟隨黃金的走勢。當金價上漲時,白銀通常也會隨之上漲,因為它們作為避險資產的地位是相似的。黃金/白銀比率顯示了等於一盎司黃金價值所需的白銀盎司數,可能有助於確定兩種金屬之間的相對估值。一些投資者可能認為高比率是白銀被低估或黃金被高估的一個指標。相反,較低的比率可能表明黃金相對於白銀被低估了。

- 英鎊/美元交易接近1.3240價格區間,連續第四天下跌。

- 伊朗戰爭持續推高油價,增加美聯儲和英國央行會議前的通脹風險。

- 英國1月份月度國內生產總值環比增長為0%。

英鎊/美元貨幣對交易接近1.3240價格區間,連續第四天下跌,觸及自2025年12月3日以來未曾觸及的低點。英鎊(GBP)的下跌歸因於在風險厭惡情緒下堅挺的美元(USD)。

伊朗戰爭持續推高油價,這進一步加劇了對兩國央行貨幣政策決策前通脹上升的擔憂。下週,美聯儲(Fed)和英國央行(BoE)計劃對利率做出新的決定。

市場預期英國央行將採取鴿派按兵不動的立場,許多經濟學家對此持相同看法。他們指出,100美元每桶的油價可能會使英國消費者物價指數(CPI)因燃料成本上升而增加約0.6個百分點。預計美聯儲將維持利率不變,並發布新的點陣圖。

英國公布的月度國內生產總值(GDP)數據顯示,1月份環比增長為0%,而12月份為0.1%。在美國,1月份的JOLTS職位空缺報告高於預期,達694.6萬,較12月份之前報告的655萬有所上升。

此外,1月份核心個人消費支出(PCE)價格指數為3.1%,高於12月份的3.0%。

短期技術分析

在4小時圖上,英鎊/美元交易於1.3241。短期偏向看跌,因為該貨幣對延續跌破20期和100期簡單移動平均線(SMA),較短期均線現已低於較長期均線。這種排列加強了下行壓力,而價格保持在1.3289和1.3346的水平阻力下方確認了賣方的控制。相對強弱指數(RSI)指標徘徊在30附近,反映出動能疲弱和持續的看跌主導地位。

在下行方面,初步支撐位於1.3230,水平線標記了市場下方最近的結構底部;若明顯跌破該水平,將為當前下行趨勢打開新的低點。即時阻力位於1.3289,1.3346則作為下一個上方阻力,兩者均高於現貨並加強了更廣泛的賣出偏向,同時價格仍被壓制在這些障礙之下。

(本故事的技術分析是借助AI工具撰寫的。)

加拿大豐業銀行(Scotiabank)策略師肖恩-奧斯本(Shaun Osborne)和埃里克-西奧雷特(Eric Theoret)指出,儘管美國數據也有所疲軟,加元因加拿大就業數據疲弱和地緣政治擔憂而下滑。他們認為,加拿大央行和美聯儲的政策決定是關鍵事件風險,但預計不會有利率變化。儘管近期加元貶值,他們判斷下行風險有限,同時美元/加元在1.3525和1.3760之間的整合仍在持續。

加元承壓但下行空間有限

"加元在週末前下滑,反映出對中東局勢發展的焦慮與加拿大就業數據遠低於預期的雙重影響。"

"今天加元的貶值與我們的公允價值(FV)估計大相徑庭,但在加拿大就業數據公布後,短期美加利差擴大,這將使得預期的均衡點在週一上升,其他條件不變。"

"然而,拉伸的程度仍然顯著。加元與關鍵因素之間的相關性普遍較弱,因為股市波動性被更高的原油價格所抵消。市場在短期內必須繼續平衡這些風險,但我們認為加元在1.37區域以上仍然提供一些基本價值。"

"週三加拿大和美國的政策決定是未來一週的主要事件風險。預計加拿大央行(BoC)和美聯儲(Fed)都不會改變政策利率,但會議可能會在市場等待政策前景指引時在一定程度上冷卻活動。"

"加元的技術信號混合。美元在本週末以強勁的姿態收尾,並突破40日移動平均線阻力(1.3658),但上週美元/加元的弱/技術性看跌週線信號(看跌外部區間)仍然有效,長期趨勢振盪器信號對美元的看法也呈負面。預計在更廣泛的整合(阻力位在1.3750/60,支撐位在1.3525/30)保持不變的情況下,將出現更多區間交易。"

(本文由人工智慧工具生成,並經過編輯審核。)

- 美元/日元週五交投於159.50附近,日內小幅上漲。

- 持續的美元強勢繼續支撐該貨幣對。

- 日本當局的干預警告可能限制進一步上漲。

截至發稿時,美元/日元週五交投於159.50附近,日內上漲0.10%。該貨幣對仍接近近期高點,受到美元(USD)持續強勢和美國(US)與日本之間仍然較大的利差的支撐。

最近的美國宏觀經濟數據描繪了經濟的混合圖景。根據個人消費支出(PCE)物價指數,1月份通脹略有放緩,而第四季度國內生產總值(GDP)增長被下調至0.7%。儘管這些跡象顯示活動放緩,但潛在的通脹壓力仍然相對持續,強化了市場對美聯儲(Fed)可能維持較高利率更長時間的預期。

與此同時,早些時候發布的其他美國指標顯示出經濟背景混合但整體趨於溫和。1月份耐用品訂單幾乎沒有變化,維持在3212億美元,顯著低於市場預期的1.2%的增長。勞動力市場數據表現出一定的韌性,1月份職位空缺和勞動力流動調查(JOLTS)上升至694.6萬,超過了修正後的前值655萬和市場預期。同時,消費者信心顯示出疲軟跡象,密歇根大學消費者信心指數初值從之前的56.6滑落至55.5,突顯出美國家庭對經濟前景日益謹慎。

在這種背景下,美元在外匯市場上保持支撐,幫助維持美元/日元的上行壓力。能源價格上漲和地緣政治緊張局勢也在加劇市場的謹慎情緒,進一步支撐了對美元的需求。

在日本方面,日元(JPY)的持續疲軟繼續引起政策制定者的關注。該貨幣對目前交易接近之前觸發日本財政部外匯干預的水平。

日本財政大臣片山紗月最近表示,當局正在密切關注外匯市場的發展,並準備採取一切必要措施應對過度波動。這些評論可能會限制投資者在短期內大幅推高該貨幣對的意願。

與此同時,日本央行(BoJ)的政策前景仍然是一個重要因素。市場預計央行將在政策正常化方面保持謹慎態度,因為政策制定者評估工資增長和國內需求是否能夠維持持久的通脹趨勢。

美元今日價格

下表顯示了 美元 (USD) 對所列主要貨幣 今日的變動百分比。 美元 對 澳元 最強。

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.60% | 0.76% | 0.10% | 0.66% | 0.91% | 0.84% | 0.42% | |

| EUR | -0.60% | 0.17% | -0.47% | 0.07% | 0.31% | 0.24% | -0.17% | |

| GBP | -0.76% | -0.17% | -0.65% | -0.10% | 0.14% | 0.07% | -0.33% | |

| JPY | -0.10% | 0.47% | 0.65% | 0.57% | 0.80% | 0.72% | 0.32% | |

| CAD | -0.66% | -0.07% | 0.10% | -0.57% | 0.23% | 0.15% | -0.24% | |

| AUD | -0.91% | -0.31% | -0.14% | -0.80% | -0.23% | -0.07% | -0.47% | |

| NZD | -0.84% | -0.24% | -0.07% | -0.72% | -0.15% | 0.07% | -0.40% | |

| CHF | -0.42% | 0.17% | 0.33% | -0.32% | 0.24% | 0.47% | 0.40% |

熱圖顯示了主要貨幣相對於其他貨幣的百分比變化。基礎貨幣從左列中選取,而報價貨幣從頂部行中選取。例如,如果您從左列選擇 美元 竝沿著水平線移動到 日元 ,則框中顯示的百分比變化將表示 USD (基數)/ JPY (報價)。

Nordea 的 Torbjörn Isaksson 報告稱,瑞典 CPIF 和剔除能源的 CPIF 確認了低年同比水平,季節性調整後的核心指標遠低於 2% 的目標。儘管核心服務通脹有所反彈,但整體壓力仍然溫和。Nordea 預計核心通脹將進一步下降,瑞典央行下週將維持 1.75% 的政策利率不變。

疲軟的 CPIF 數據支持瑞典央行的穩健政策

"總體而言,2 月份的通脹數據與我們的預測相符。"

"通脹壓力較低,我們預計核心通脹在未來幾個月將進一步下降。"

"中東戰爭和能源價格上漲將在短期內使整體 CPIF 通脹增加約 0.5 個百分點。"

"因此,到目前為止,直接影響並不嚴重,反彈是從一個低起點開始的。"

"然而,不確定性是顯著的。我們預計瑞典央行下週將採取觀望態度,維持 1.75% 的政策利率不變,但強調他們隨時準備採取必要的行動。"

(本文由人工智能工具生成,並經過編輯審核。)

- 美元/加元連續第三天上漲,突破1.3700。

- 加元在2月份就業數據意外大幅下滑後走弱。

- 地緣政治緊張局勢和美聯儲降息預期減弱支撐美元。

美元/加元在週五繼續上漲,加元(CAD)在加拿大最新的就業報告意外下滑後全面走弱,而在持續的美伊戰爭中,美元(USD)的強勁需求進一步給加元施加壓力。

截至發稿時,該貨幣對交易於1.3728附近,連續第三天上漲,達到一周多以來的最高水平。

加拿大統計局發布的數據表明,招聘條件急劇惡化。2月份就業淨變化下降了83.9K,遠低於預期的10K增長,且1月份為24.8K的下降。同時,失業率從1月份的6.5%上升至6.7%,高於市場預期的6.6%。

這些數據表明勞動力市場的閒置情況日益加劇,可能促使加拿大央行(BoC)重新評估其貨幣政策前景,儘管市場普遍預期該央行將在2026年前保持利率不變。

與此同時,較高的油價可能為與大宗商品掛鉤的加元提供一些支撐,因為加拿大是主要的原油淨出口國。同時,能源價格的上漲可能加大通脹壓力,進一步強化BoC的謹慎政策立場。

在1月份的貨幣政策會議上,加拿大央行表示,政策仍然專注於將通脹保持在2%的目標附近,同時幫助經濟應對結構性調整期,並補充稱當前的政策利率"仍然適當"。BoC計劃下週召開會議,預計將維持利率不變。

整體而言,交易者對最新的美國經濟數據反應平淡,市場主要關注中東地區日益升級的緊張局勢。

地緣政治背景使美元保持強勁,投資者在通脹風險重新出現的情況下降低了對美聯儲(Fed)降息的預期,為美元提供了額外支撐。

美元指數(DXY)跟蹤美元相對於一籃子六種主要貨幣的價值,交易於100.30附近,為2025年11月以來的最高水平。

早些時候,市場曾預計美聯儲今年將降息超過50個基點(bps)。然而,根據彭博利率互換數據,投資者現在預計到12月僅有約20個基點的降息被計入。

美元常見問題(FAQ)

美元(USD)是美國的官方貨幣,也是許多其他國家的「事實上」貨幣,與當地紙幣一起流通。根據 2022年的數據,美元是世界上交易量最大的貨幣,占全球外匯交易額的88%以上,平均每天交易6.6萬億美元。第二次世界大戰後,美元取代英鎊成為世界儲備貨幣。在其歷史上的大部分時間裏,美元都是由黃金支撐的,直到1971年布雷頓森林協定(Bretton Woods Agreement)廢除了金本位製。」

「影響美元價值的最重要的單一因素是貨幣政策,這是由美聯儲(Fed)決定的。美聯儲有兩項任務:實現物價穩定(控製通脹)和促進充分就業。它實現這兩個目標的主要工具是調整利率。當物價上漲過快,通貨膨脹率高於美聯儲2%的目標時,美聯儲將加息,這有助於美元升值。當通貨膨脹率低於2%或失業率過高時,美聯儲可能會降低利率,這將給美元帶來壓力。」

在極端情況下,美聯儲還可以印更多美元,實施量化寬松政策。量化寬松是美聯儲在陷入困境的金融體系中大幅增加信貸流動的過程。這是一種非標準的政策措施,用於信貸枯竭,因為銀行不願相互放貸(出於對交易對手違約的擔憂)。當僅僅降低利率不太可能達到必要的效果時,這是最後的手段。這是美聯儲在2008年金融危機期間對抗信貸緊縮的首選武器。它涉及到美聯儲印刷更多的美元,並用這些美元主要從金融機構購買美國政府債券。量化寬松通常會導致美元走軟。」

量化緊縮(QT)是一個相反的過程,即美聯儲停止從金融機構購買債券,不再將其持有的到期債券的本金再投資於新的購買。這通常對美元有利。

道明證券分析師預計,加拿大元(CAD)將相對於非美元貨幣表現出相對韌性,這得益於與石油的關聯、對風險規避的低貝塔值以及更清晰的頭寸。然而,他們仍然預期美元走強,並認為由於地緣政治不確定性和風險溢價保持高位,美元/加元將上漲,而加拿大央行的溝通不會成為主要驅動因素。

CAD韌性但美元/加元上漲風險

"隨著衝突進入第三週,加拿大元繼續表現出相對韌性。由於對近期數據流的評估更加鴿派,同時受到能源價格上漲帶來的鷹派風險的平衡,我們預計加拿大央行將採取謹慎的語氣,保持所有選項在桌面上,但不會發出任何即將採取行動的信號。這不會成為美元/加元的主要驅動因素,重點仍在於地緣政治不確定性。"

"總體而言,我們看到美元上漲的空間,而風險和不確定性溢價仍然高企,預計美元/加元將在進一步的風險規避中上漲。在我們的操作手冊中,我們概述了在以下情景下市場的反應:"

"適度升級情景:我們預計衝突雙方的升級將受到限制,特別是在美國中期選舉年。在這種情況下,美元的下行最終將因美國增長的特殊性減弱、安全避風港吸引力降低以及"對美國的對沖"主題的持續而回歸,這一主題可能在近期美國的行動後加劇。"

"持久衝突情景:如果衝突持續時間更長,加拿大元應當優於其非美元同行。它對風險規避的貝塔值較低,與石油的關聯以及貿易條件的提升(儘管有限),並且在全球另一側的增長放緩中暴露較少(因為它主要暴露於美國)。然而,美元/加元將在更持久的風險規避中上漲。"

(本文由人工智慧工具協助創建,並由編輯審核。)

- 1月最後一個工作日的職位空缺數量為694萬,高於12月的655萬。

- 招聘和總離職人數幾乎沒有變化,分別為530萬和510萬。

美國勞工統計局(BLS)週五在其職位空缺和勞動力流動調查(JOLTS)中報告,1月份的職位空缺數幾乎沒有變化,為694萬,而12月份的職位空缺數從之前報告的654萬上調至655萬。該數據高於市場預測的670萬職位空缺。

"1月份的招聘人數和招聘率分別保持在530萬和3.3%不變。運輸、倉儲和公用事業行業的招聘人數減少了67K。(...)1月份的總離職人數和離職率分別保持在510萬和3.2%不變。"

附加信息顯示:"12月份的職位空缺數上調了8K至660萬,招聘人數下調了21K至530萬,總離職人數下調了48K至520萬。在離職中,主動辭職人數上調了21K至320萬,裁員和解雇人數下調了96K至170萬。

市場對JOLTS職位空缺數據的反應

美元指數(DXY)目前交投於100.00附近,從美國時段早些時候的100.30回落。

美元今日價格

下表顯示了 美元 (USD) 對所列主要貨幣 今日的變動百分比。 美元 對 英鎊 最強。

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.37% | 0.55% | -0.03% | 0.43% | 0.53% | 0.46% | 0.27% | |

| EUR | -0.37% | 0.17% | -0.38% | 0.06% | 0.15% | 0.08% | -0.10% | |

| GBP | -0.55% | -0.17% | -0.59% | -0.11% | -0.02% | -0.10% | -0.27% | |

| JPY | 0.03% | 0.38% | 0.59% | 0.48% | 0.56% | 0.48% | 0.31% | |

| CAD | -0.43% | -0.06% | 0.11% | -0.48% | 0.08% | -0.01% | -0.16% | |

| AUD | -0.53% | -0.15% | 0.02% | -0.56% | -0.08% | -0.07% | -0.25% | |

| NZD | -0.46% | -0.08% | 0.10% | -0.48% | 0.01% | 0.07% | -0.18% | |

| CHF | -0.27% | 0.10% | 0.27% | -0.31% | 0.16% | 0.25% | 0.18% |

熱圖顯示了主要貨幣相對於其他貨幣的百分比變化。基礎貨幣從左列中選取,而報價貨幣從頂部行中選取。例如,如果您從左列選擇 美元 竝沿著水平線移動到 日元 ,則框中顯示的百分比變化將表示 USD (基數)/ JPY (報價)。

加拿大豐業銀行(Scotiabank)策略師肖恩-奧斯本(Shaun Osborne)和埃里克-西奧雷特(Eric Theoret)指出,英鎊兌美元表現不佳,受到風險情緒和英國工業生產意外收縮的影響。英國央行面臨艱難的政策背景,市場從鴿派預期轉向定價可能在9月份加息。技術上,英鎊/美元處於顯著的熊市走勢,直到1.30–1.32區域之前幾乎沒有支撐。

英鎊表現不佳,支撐有限

"英鎊疲軟,兌美元下跌近0.6%,在G10貨幣中表現不佳,唯一例外是紐元(NZD)。"

"情緒主導市場,但基本面也帶來了額外的疲軟,1月份的工業生產意外收縮,而更好的貿易平衡數據則因進口意外大幅收縮而受到美化。"

"英國央行面臨的挑戰相當大,因為它試圖確定適當的政策路徑,市場已經完全抹去了鴿派定價,轉向收緊政策,並在9月份加息25個基點的可能性為50/50。"

"英鎊/美元短期技術面看跌 - 最新的熊市走勢顯著,威脅到3月3日中期1.32s的低點的明確突破。"

"我們注意到當前現貨價格與1.30/1.32區間之間缺乏任何有意義的支撐。"

(本文由人工智能工具協助創建,並由編輯審核。)

外匯市場新聞

最新外匯市場新聞,助你洞察市場脈搏,掌握投資先機!外匯市場瞬息萬變,匯率波動受各種大小因素影響,一些重大新聞事件更會引發市場情緒,推動匯率出現顯著波動。為了讓你及時獲取外匯新聞資訊,並確保信息真實及準確,我們從專業外匯資訊網站FXStreet中匯集了有關外匯市場新聞,深入了解交易觀點及市場動向,及時調整交易策略,把握獲利機會!