星展集團研究經濟學家蔡漢騰預計,中國人民銀行將在2月24日將1年期貸款市場報價利率保持在3.00%,因為1月份的數據仍在逐步公布。報告稱,政策仍然保持謹慎寬鬆,反映在美元/人民幣的基準匯率低於7.0,預計到2026年下半年將依賴結構性工具和更廣泛的寬鬆。

貸款市場報價利率預計暫時不變

"預計人民銀行將1年期貸款市場報價利率(LPR)保持在3.00%不變,因為1月份的經濟數據尚未完全公布。"

"在地緣政治緊張局勢加劇的背景下,中央銀行保持謹慎寬鬆的貨幣政策立場。"

"這一立場反映在較低的美元/人民幣基準匯率上,該匯率已突破心理關口7.0。"

"人民銀行越來越依賴結構性工具來支持特定行業,而不是降低貸款市場報價利率或7天逆回購利率。"

"我們預計人民銀行將在下半年恢復更廣泛的寬鬆。"

(本文由人工智慧工具協助創建,並由編輯審核。)

三菱UFJ金融集團(MUFG)分析師Lin Li、Michael Wan、Lloyd Chan和Khang Sek Lee強調了一個以亞太地區為中心的週,主要受地緣政治、通脹和貨幣政策的主導。他們預計韓國央行將在2026年前保持利率不變,泰國央行將降息25個基點,而中國的貸款市場報價利率將在3月份政策指引更加明確之前保持不變。

亞洲政策信號驅動外匯前景

"即將到來的一週將以亞洲為中心,地緣政治、通脹動態和貨幣政策將在整個地區受到關注。"

"特別是,我們預計韓國央行將保持利率不變,語氣可能表明由於房價上漲和韓元波動,政策利率將延續至2026年,而韓國央行的增長預測也可能在會議上得到上調。"

"與此同時,考慮到負通脹和整體疲弱的增長前景,儘管最近的選舉結果提供了更清晰的相對指引,我們預計泰國央行將降息25個基點。"

"我們還預計中國的貸款市場報價利率將保持不變,預計在全國人民代表大會、兩會和3月份發布的第十五個五年規劃的完整版本之後,關於中國貨幣政策方向的指引將更加明確。"

"與此同時,澳大利亞1月份的消費者物價指數(CPI)將是澳大利亞儲備銀行最近加息後的首次考驗,預計通脹將有所緩解,但仍將高於目標,這將強化鷹派偏向,同時保持政策不變。"

(本文由人工智能工具協助創建,並由編輯審核。)

大華銀行全球經濟與市場研究報告稱,馬來西亞的通脹在1月份保持穩定,略低於其自身預測,並與市場共識一致。儘管第四季度GDP表現強勁,但價格壓力被認為是可控的,降低了政策變動的緊迫性。因此,大華銀行維持其觀點,即馬來西亞國家銀行將在2026年內將隔夜政策利率維持在2.75%。

可控的通脹支持穩定的政策立場

"馬來西亞的整體通脹在1月份保持穩定,年同比為1.6%(12月:1.6%),與彭博社共識一致,但略低於我們的估計(1.7%)。"

"在我們看來,儘管第四季度GDP表現強勁,但通脹仍然可控,因此對馬來西亞國家銀行(BNM)在短期內調整貨幣政策立場的動力不大。"

"我們維持我們的觀點,即隔夜政策利率(OPR)將在2026年內保持在2.75%。"

(本文由人工智能工具生成,並由編輯審核。)

星展銀行研究部的拉迪卡·拉奧(Radhika Rao)指出,菲律賓中央銀行將其政策利率下調25個基點至4.25%,原因是復甦弱於預期、信心減弱以及政府支出延遲。2026-27年的官方增長預測被下調,通脹預期上調,星展銀行仍預計菲律賓中央銀行將再降25個基點,保持進一步寬鬆的可能性。

菲律賓中央銀行在謹慎的前瞻指引下降息

"菲律賓中央銀行將政策利率下調25個基點,並在復甦弱於預期、信心指數減弱以及因腐敗引發的不確定性導致政府支出延遲的背景下,給出了謹慎的指引。"

"官方增長預測被下調至2026年的4.6%和2027年的5.9%(之前為5.4%和6.3%)。"

"通脹預期從之前的3.2%上調至2026年的3.6%,同時保持2027年接近3%。"

"昨天的指引更加不確定,這意味著如果復甦勢頭持續疲弱,可能會為進一步寬鬆打開大門(我們預計再降25個基點)。"

"為了配合寬鬆的政策立場,菲律賓中央銀行本月降低了一系列銀行發行工具的準備金要求,釋放了國內銀行系統的流動性。"

(本文由人工智慧工具生成,並經過編輯審核。)

- 澳元/美元上漲,因美國經濟增長疲軟抵消了更高的通脹,施壓美元。

- 突破20日簡單移動均線(SMA)增強看漲偏向,0.7100為下一個阻力位。

- 相對強弱指數(RSI)動量改善,為接近0.7147的年度高點鋪平道路。

澳元/美元連續第二天上漲,漲幅為0.36%,因美元走低,美國經濟增長受到影響,而通脹加速接近3%的閾值。撰寫時,該貨幣對交易於0.7086,預計本周將實現超過0.19%的漲幅。

澳元/美元價格預測:技術展望

在買方將匯率推升至0.7034的20日簡單移動均線(SMA)之上後,澳元/美元保持上行偏向。隨後,他們突破了0.7050,並似乎準備挑戰0.7100的關口。

看漲動量保持不變,相對強弱指數(RSI)向上攀升,底部接近59.34。如果該指數超過65.00,澳元/美元可能突破下一個關鍵阻力位,並瞄準年度高點0.7147。

相反,如果澳元/美元跌破0.7000,首個支撐位將是2月6日的日低0.6897,隨後是50日簡單移動均線(SMA)0.6832。

澳元/美元價格圖 – 日線

澳元本周價格

下表顯示了 澳元 (AUD) 對所列主要貨幣 本周的變動百分比。 澳元 對 日元 最強。

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.73% | 1.17% | 1.57% | 0.54% | -0.17% | 0.89% | 0.87% | |

| EUR | -0.73% | 0.44% | 0.86% | -0.20% | -0.90% | 0.16% | 0.14% | |

| GBP | -1.17% | -0.44% | 0.15% | -0.62% | -1.34% | -0.28% | -0.30% | |

| JPY | -1.57% | -0.86% | -0.15% | -1.02% | -1.70% | -0.68% | -0.66% | |

| CAD | -0.54% | 0.20% | 0.62% | 1.02% | -0.75% | 0.35% | 0.33% | |

| AUD | 0.17% | 0.90% | 1.34% | 1.70% | 0.75% | 1.08% | 1.06% | |

| NZD | -0.89% | -0.16% | 0.28% | 0.68% | -0.35% | -1.08% | -0.02% | |

| CHF | -0.87% | -0.14% | 0.30% | 0.66% | -0.33% | -1.06% | 0.02% |

熱圖顯示了主要貨幣相對於其他貨幣的百分比變化。基礎貨幣從左列中選取,而報價貨幣從頂部行中選取。例如,如果您從左列選擇 澳元 竝沿著水平線移動到 美元 ,則框中顯示的百分比變化將表示 AUD (基數)/ USD (報價)。

- 黃金因美國經濟增長放緩和核心 PCE 超過 3% 而上漲,滯漲風險加劇。

- 美國美元在美國最高法院限制唐納德·特朗普支持的關稅後下滑。

- 儘管國債收益率上升,市場仍繼續定價今年兩次美聯儲降息。

週五,黃金價格上漲超過 1%,因美國經濟增長放緩,而通脹通過核心個人消費支出(PCE)價格指數超過 3% 的門檻,這是美聯儲(Fed)最喜歡的通脹指標。黃金/美元交易在 $5,065,反彈自日內低點 $4,981。

金條因美國增長放緩和核心 PCE 超過 3% 而跳漲,滯漲風險逼近?

突發新聞顯示,美國最高法院裁定反對特朗普的關稅,這些關稅是根據旨在應對國家緊急情況的法律實施的。這改善了風險偏好,因為美國股市收復早前的損失,轉為上漲。與此同時,美元處於弱勢,根據美元指數(DXY)下跌 0.11%。

DXY 衡量美國貨幣對六種主要貨幣的表現,徘徊在 97.70 附近。

與此同時,美國總統唐納德·特朗普表示,最高法院的決定令人失望。儘管如此,他宣布所有根據第 232 和 301 條款實施的國家安全關稅仍然有效。同時,他補充說,他將根據第 122 條款在其他關稅的基礎上徵收 10% 的全球關稅。

除此之外,美國經濟數據顯示,經濟正在放緩,根據去年的第四季度國內生產總值(GDP)數據,核心個人消費支出(PCE)價格指數在 2025 年第四季度的初步估計中從 4.4% 降至 1.4% 年率。

GDP 年率從 4.4% 降至 1.4%,原因是美國政府關閉了 43 天。

隨後,密歇根大學消費者信心調查從 57.3 降至 56.6,因為美國家庭提到「更高的價格正在侵蝕他們的個人財務。」儘管如此,未來一年的通脹預期從 4% 降至 3.4%,而五年的預期保持在 3.3% 不變。

與此同時,美國國債收益率抹去了早前的損失並上漲,這對黃金構成了壓力。美國 10 年期國債收益率上漲一個基點,達到 4.081%。

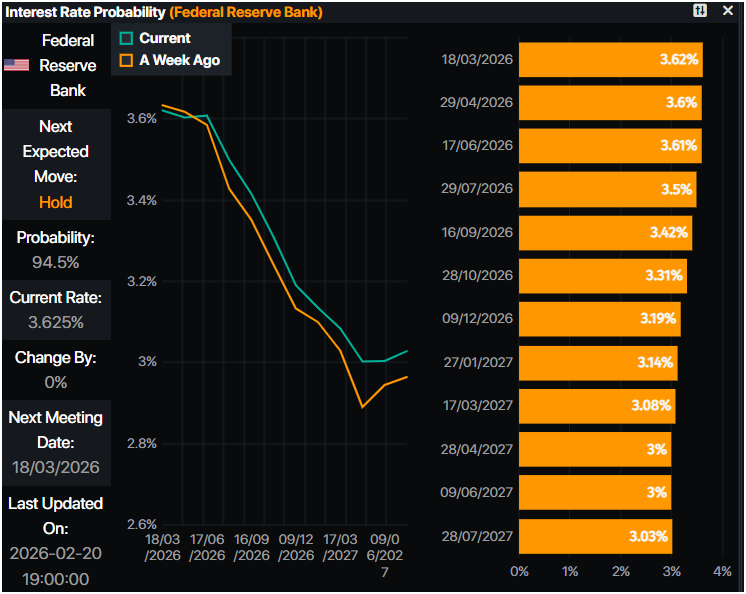

截至發稿時,貨幣市場對在 2026 年 6 月之前降息的預期變得懷疑,如果特朗普提名的凱文·沃什(Kevin Warsh)被美國國會確認成為新任美聯儲主席,他可能會選擇降息。

在中東,華爾街日報報導稱,美國正在權衡是否針對伊朗個人或追求政權更迭。儘管如此,報告稱他正在考慮對伊朗進行有限打擊,儘管他更傾向於外交。

根據主要市場終端數據,貨幣市場仍預計美聯儲今年將進行兩次 25 個基點的降息。

下週美國經濟日程

在數據方面,交易者將關注 ADP 就業變化 4 週平均值、初請失業金人數和 1 月份生產者物價指數(PPI)報告。除此之外,投資者還將關注美聯儲官員的講話和美國總統唐納德·特朗普的臨時新聞發布會。

技術前景:黃金買家重回 $5,000,關注 $5,100 以獲取進一步收益

技術圖景從中性轉向看漲,但買家需要突破 $5,100 的里程碑,才能有機會推動黃金重新測試更高價格。如果突破,下一阻力區域將是 $5,200,隨後是 1 月 30 日的高點 $5,451。上方的歷史高點接近 $5,598。

相反,如果黃金保持在 $5,000-$5,050 附近,它可能會保持區間震盪,因為交易者在等待進一步的催化劑。然而,跌破區間底部將暴露出 2 月 17 日的日低 $4,841,隨後是 50 日簡單移動平均線(SMA)在 $4,681。

黃金常見問題(FAQ)

黃金在人類歷史上發揮了關鍵作用,因為它被廣泛用作價值儲存和交換媒介。目前,除了它的光澤和用於珠寶之外,黃金還被廣泛視為避險資產,這意味著它被認為是動蕩時期的一項不錯的投資。黃金還被廣泛視為對沖通脹和貨幣貶值的工具,因為它不依賴於任何特定的發行方或政府。

各國央行是最大的黃金持有者。為了在動蕩時期支撐本國貨幣,各國央行傾向於使儲備多樣化,並購買黃金,以提高人們對經濟和貨幣實力的看法。高黃金儲備可以成為一個國家償付能力的信任來源。根據世界黃金協會的數據,各國央行在2022年增加了1136噸黃金儲備,價值約700億美元。這是有記錄以來最高的年度購買量。中國、印度和土耳其等新興經濟體的央行正在迅速增加黃金儲備。

黃金與美元和美國國債呈負相關,兩者都是主要的儲備資產和避險資產。當美元貶值時,黃金往往會上漲,使投資者和央行能夠在動蕩時期實現資產多元化。黃金與風險資產也呈負相關。股市的反彈往往會壓低金價,而風險較高的市場的拋售往往有利於黃金。

由於各種各樣的因素,價格可能會變動。地緣政治不穩定或對深度衰退的擔憂可能會迅速推高黃金價格,因其避險地位。作為一種低收益資產,黃金往往會隨著利率下降而上漲,而較高的資金成本通常會拖累黃金。盡管如此,由於資產以美元(XAU/USD)定價,大多數走勢取決於美元(USD)的表現。強勢美元傾向於控製金價,而弱勢美元則可能推高金價。

三菱UFJ金融集團(MUFG)高級貨幣分析師Lloyd Chan指出,印尼央行將2026年的增長預測維持在4.9%–5.7%,並仍預計通脹將保持在1.5%–3.5%的目標範圍內。然而,如果政策制定者讓經濟過熱,通脹上行風險可能會對印尼盾造成壓力。更高的債券收益率和被高估的10年期債券為印尼央行在考慮逐步放鬆政策時增加了權衡。

增長目標維持不變,通脹風險上升

"印尼央行將2026年的增長預測維持在4.9%–5.7%,並繼續預計今年通脹將保持在1.5%–3.5%的目標範圍內。然而,如果政策制定者允許經濟過熱,且產出缺口進一步縮小,通脹風險將偏向上行。更高的通脹將對印尼盾造成壓力。"

"在邊際上,最近的債券拍賣需求也有所減弱:2025年2月18日的拍賣記錄了自2025年3月以來最低的投標覆蓋比率,僅為1.71倍,遠低於2024-2025年期間的平均水平。5年期債券同樣表現疲軟,投標覆蓋比率為1.47倍,為2024年5月以來的最低水平。"

"我們的模型顯示,10年期國債相對於宏觀基本面似乎被高估,而技術面則指向債券收益率進一步上升,這加劇了印尼盾的短期阻力。"

"自2025年11月以來,SRBI的未償還餘額淨增加,而自去年9月以來,SRBI收益率也上升了約11-14個基點。這可能支撐了自12月以來非居民對SRBI的適度流入。在邊際上,這些流入可能對股票和政府債券的外資流出提供適度的抵消。"

(本文由人工智慧工具協助創建,並由編輯審核。)

美元(USD)在週五的頂級數據公布後保持堅挺,但美元指數(DXY)錄得近1%的可接受週漲幅。12月核心個人消費支出(PCE)同比上升3%,高於市場預期,顯示出通脹壓力上升,支持美元。此外,美國閃電版第四季度國內生產總值(GDP)從預期的3%降至1.4%,影響了投資者對美元的吸引力。

美元指數(DXY)在97.80附近交易,在GDP數據低於預期後難以吸引買家。週一,美國將發布12月工廠訂單數據。週二,將發布ADP就業變化4週平均、12月房價指數和2月消費者信心報告。週四,初請失業金人數將成為美國時段的焦點。最後,美國將發布芝加哥採購經理人指數(PMI)。

美元今日價格

下表顯示了 美元 (USD) 對所列主要貨幣 今日的變動百分比。 美元 對 瑞郎 最強。

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.08% | -0.19% | 0.00% | -0.05% | -0.34% | -0.04% | 0.02% | |

| EUR | 0.08% | -0.11% | 0.05% | 0.04% | -0.24% | 0.05% | 0.10% | |

| GBP | 0.19% | 0.11% | 0.19% | 0.14% | -0.15% | 0.16% | 0.21% | |

| JPY | 0.00% | -0.05% | -0.19% | -0.04% | -0.34% | -0.04% | 0.02% | |

| CAD | 0.05% | -0.04% | -0.14% | 0.04% | -0.31% | -0.00% | 0.07% | |

| AUD | 0.34% | 0.24% | 0.15% | 0.34% | 0.31% | 0.31% | 0.40% | |

| NZD | 0.04% | -0.05% | -0.16% | 0.04% | 0.00% | -0.31% | 0.06% | |

| CHF | -0.02% | -0.10% | -0.21% | -0.02% | -0.07% | -0.40% | -0.06% |

熱圖顯示了主要貨幣相對於其他貨幣的百分比變化。基礎貨幣從左列中選取,而報價貨幣從頂部行中選取。例如,如果您從左列選擇 美元 竝沿著水平線移動到 日元 ,則框中顯示的百分比變化將表示 USD (基數)/ JPY (報價)。

歐元/美元交易在1.1780價格區間附近,因美國(US)最高法院裁定反對總統唐納德·特朗普的關稅,美元下滑。週一,德國IFO報告將與義大利1月份消費者物價指數(CPI)一起發布。週三,德國國內生產總值(GDP)和3月份GfK消費者信心調查將成為焦點。週四,歐元區2月份商業氣候、消費者信心和經濟信心指標將發布。週五,德國將發布失業變化和失業率,同時西班牙的2月份快速調和消費者價格指數(HICP)也將公布。

英鎊/美元在1.3490價格區間交易,整個星期失去地盤,因為英國的就業和通脹數據都支持下個月英國央行(BoE)降息,增強了市場對這一舉動的預期。

澳元/美元在0.7080附近交易,儘管當天波動,但在美國交易時段結束時仍保持在綠色區域。澳大利亞將在週四發布私人資本支出數據。

美元/日元在155.10價格區間交易,在美國數據低於預期後幾乎削減了所有漲幅。週四,日本將公布1月大型零售商銷售、零售貿易和零售貿易季調數據。

美元/加元在1.3690價格區間交易,幾乎沒有變化,此前加拿大12月零售銷售環比下降0.4%,略好於預期的0.5%降幅,但逆轉了11月的1.2%增幅。週四,加拿大將發布經常賬戶報告。

黃金交易價格為5,077美元,幾乎削減了本週的所有損失,因為市場不確定性加劇。

預期經濟前景:即將到來的講話

2月23日,星期一:

- 英國央行的泰勒。

- 美聯儲的沃勒。

- 歐洲央行的拉加德。

2月24日,星期二:

- 美聯儲的古爾斯比(Goolsbee)。

- 美聯儲的博斯蒂克(Bostic)。

- 美聯儲的柯林斯(Collins)。

- 美聯儲的庫克(Cook)。

- 美聯儲的巴金(Barkin)。

2月25日,星期三:

- 美國總統唐納德·特朗普。

- 澳大利亞儲備銀行行長布洛克(Bullock)。

- 美聯儲的施密德(Schmid)。

- 美聯儲的穆薩勒姆(Musalem)。

2月26日,星期四:

- 歐洲央行的拉加德(Lagarde)。

- 英格蘭銀行的隆巴德利(Lombardelli)。

- 美聯儲的鮑曼(Bowman)。

2月27日,星期五:

- 英國央行的皮爾。

- 歐洲央行的科赫。

中央銀行會議和即將發布的數據將影響貨幣政策

2月22日,星期日:

- 新西蘭零售銷售。

2月25日,星期三:

- 澳大利亞CPI。

2月26日,星期四:

- 東京CPI。

2月27日,星期五:

- 瑞士GDP(第四季度)。

- 德國2月份快速CPI。

- 德國2月份快速HICP。

- 加拿大GDP(第四季度)。

- 美國生產者價格指數(PPI)

(此故事於2月20日21:16 GMT更正,說明歐元/美元未下滑;相反,美元在美國最高法院裁定反對特朗普的關稅後下跌。)

黃金常見問題(FAQ)

黃金在人類歷史上發揮了關鍵作用,因為它被廣泛用作價值儲存和交換媒介。目前,除了它的光澤和用於珠寶之外,黃金還被廣泛視為避險資產,這意味著它被認為是動蕩時期的一項不錯的投資。黃金還被廣泛視為對沖通脹和貨幣貶值的工具,因為它不依賴於任何特定的發行方或政府。

各國央行是最大的黃金持有者。為了在動蕩時期支撐本國貨幣,各國央行傾向於使儲備多樣化,並購買黃金,以提高人們對經濟和貨幣實力的看法。高黃金儲備可以成為一個國家償付能力的信任來源。根據世界黃金協會的數據,各國央行在2022年增加了1136噸黃金儲備,價值約700億美元。這是有記錄以來最高的年度購買量。中國、印度和土耳其等新興經濟體的央行正在迅速增加黃金儲備。

黃金與美元和美國國債呈負相關,兩者都是主要的儲備資產和避險資產。當美元貶值時,黃金往往會上漲,使投資者和央行能夠在動蕩時期實現資產多元化。黃金與風險資產也呈負相關。股市的反彈往往會壓低金價,而風險較高的市場的拋售往往有利於黃金。

由於各種各樣的因素,價格可能會變動。地緣政治不穩定或對深度衰退的擔憂可能會迅速推高黃金價格,因其避險地位。作為一種低收益資產,黃金往往會隨著利率下降而上漲,而較高的資金成本通常會拖累黃金。盡管如此,由於資產以美元(XAU/USD)定價,大多數走勢取決於美元(USD)的表現。強勢美元傾向於控製金價,而弱勢美元則可能推高金價。

外匯市場新聞

最新外匯市場新聞,助你洞察市場脈搏,掌握投資先機!外匯市場瞬息萬變,匯率波動受各種大小因素影響,一些重大新聞事件更會引發市場情緒,推動匯率出現顯著波動。為了讓你及時獲取外匯新聞資訊,並確保信息真實及準確,我們從專業外匯資訊網站FXStreet中匯集了有關外匯市場新聞,深入了解交易觀點及市場動向,及時調整交易策略,把握獲利機會!